高齢化が進む中、高齢者の方の財産管理、相続対策に関心が高まっています。

気がかりに思いつつも、実際に備えをしている方は少ないのではないかと思います。

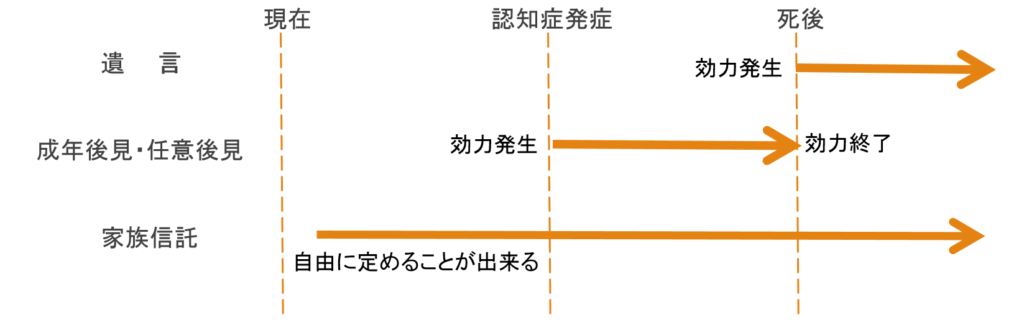

備えの方法としては、相続がスムーズにいくように遺言書を書いたり、

認知症になった時の財産管理のため任意後見契約を結んでいる方もいると思います。

相続税対策として、相続人を受取人とした生命保険に加入している方もいるでしょう。

目的に応じて様々な方法がありますが、より柔軟な多角的な対策が出来る方法として、家族信託があります。

例えば信託銀行は信託業法に基づき財産を預かり運用していますが、信託業法の許可を受けていない主体が行う信託を民事信託といいます。

その民事信託の中でも、家族間で行うものを「家族信託」と呼んでいます。

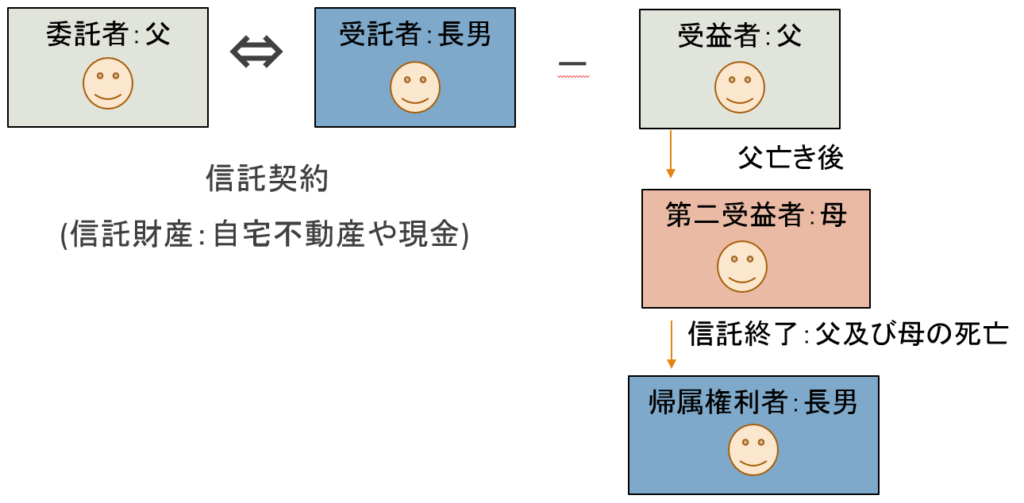

高齢の両親が、自分たちが認知症や病気で自らの財産を管理できなくなる事態に備え、財産管理を子供に委託し、両親の死後は、子供に財産を相続させるスキームを一つの信託契約で作り上げることができます。

死後に効力が生じる遺言や、生前の財産管理のための後見制度と比べ、

家族信託は、相続と生前の財産管理と、両方の対策を講じることが出来る制度です。

家族信託の仕組み

●委託者 財産管理を託す人

●受託者 財産を管理・運用・処分する人

●受益者 財産や財産から発生する利益の権利を有する人

●第二受益者 受益権を承継させる先として第二受益者を定めることが出来る

●帰属権利者 信託終了後に所有権を取得する人